En el Proceso de Operación Renta es importante tener en consideración una serie de hitos o pasos claves:

- Recopilación de documentos: Se deben reunir todos los documentos necesarios, como comprobantes de ingresos, deducciones, gastos y otros documentos relevantes, para completar la declaración de impuestos de manera precisa.

- Acceso al sistema: Se debe ingresar al sitio web o plataforma designada por el Servicio de Impuestos Internos (SII) para acceder al formulario electrónico de declaración de impuestos. Es necesario contar con los datos de acceso necesarios.

- Declaración inicial: Se debe completar el formulario electrónico con la información correspondiente a los ingresos, gastos, deducciones y otros datos requeridos. Es importante revisar minuciosamente los datos ingresados antes de enviar la declaración inicial.

- Revisión y envío: Una vez completada la declaración inicial, se recomienda revisar detalladamente la información proporcionada para verificar su exactitud. Una vez que se esté seguro de que los datos son correctos, se debe enviar electrónicamente la declaración al SII.

- Pago de impuestos: En caso de que la declaración inicial muestre un saldo a pagar, se deben seguir las instrucciones proporcionadas por el SII para realizar el pago correspondiente. Se deben cumplir con los plazos establecidos y utilizar las opciones de pago indicadas.

- Devolución de impuestos: Si la declaración inicial indica que se tiene derecho a una devolución de impuestos, el SII procesará la solicitud y, de corresponder, se reembolsará el monto correspondiente dentro del plazo establecido.

- Etapa de rectificatoria: En caso de detectar errores o inconsistencias en la declaración inicial, se puede realizar una declaración rectificatoria para corregirlos. Se deben identificar los errores, completar un nuevo formulario y enviarlo al SII siguiendo los procedimientos establecidos. Es importante indicar claramente que se trata de una declaración rectificatoria.

- Revisión y envío de la declaración rectificatoria: Al igual que con la declaración inicial, se debe revisar cuidadosamente la información en la declaración rectificatoria antes de enviarla. Se debe verificar que todos los datos corregidos sean precisos y coherentes. Luego, se envía electrónicamente la declaración rectificatoria al SII.

- Pagos o devoluciones adicionales: Si la declaración rectificatoria arroja un saldo adicional a pagar o un monto adicional a ser devuelto, se deben seguir las instrucciones del SII para realizar el pago correspondiente o recibir la devolución

Con relación a la etapa 7 anterior, es importante destacar que el Servicio de Impuestos Internos (SII) proporciona una orientación general sobre las causas que generan las observaciones detalladas en las “Cartas”, específicamente a través de la opción de Consulta de estado de renta. Esta herramienta es especialmente útil para aquellos contribuyentes que presentan diferencias o errores de información en su declaración.

Al acceder a la opción de Consulta de estado de renta, el SII brinda información sobre las discrepancias o inconsistencias detectadas en la declaración de impuestos de cada contribuyente. A través de esta orientación general, se busca ayudar a los contribuyentes a comprender las razones detrás de las observaciones y brindarles la oportunidad de corregir los errores o proporcionar la información faltante de manera adecuada.

Es fundamental tener en cuenta que esta orientación general proporcionada por el SII es de carácter informativo y no sustituye el proceso de rectificación formal en caso de ser necesario. En caso de recibir una carta o comunicación específica del SII, se recomienda seguir las instrucciones detalladas y tomar las medidas correspondientes para resolver cualquier discrepancia o error en la declaración de impuestos.

Las Observaciones aludidas, pueden ser producidas por inconsistencias entre la Declaración de Impuestos y/o en las declaraciones de otros contribuyentes relacionados, en la información presentada por los Agentes Retenedores o Informantes, y/o en las declaraciones mensuales a través del Formulario 29 (IVA), si corresponde.

A continuación, se detallan algunas de las inconsistencias más comunes:

- Formulario 22

Por diferencias existentes en la Declaración de Impuestos. Los ejemplos más comunes podrían ser:

- Error o cambios de líneas.

- Operaciones matemáticas (sumas, cálculos de impuestos, etc.).

- Recuperación indebida de Impuestos de Primera Categoría.

- Mal cálculo del crédito proporcional por rentas exentas (Código 136).

- Falta de datos obligatorios (Dirección, Comuna, etc.).

- Falta detalle de la enajenación de acciones.

- Declaración de rentas, créditos y/o rebajas, que no corresponden a las características de su giro.

Si alguna de las observaciones detectadas por el Servicio, se debe a situaciones antes mencionadas o a otras no detalladas, se recomienda verificar su Formulario 22 y, si se detecta alguna inconsistencia utilizar la opción Corregir o rectificar declaración en el menú de Renta.

- Otros Formularios 22

Por problemas presentados al comparar la Declaración de Impuestos a la Renta con Formularios 22 de otros contribuyentes. Entre las situaciones más comunes se encuentran:

- Participación en Sociedades de Profesionales de Segunda Categoría.

- Participación en Sociedades Con Contabilidad Simplificada.

- Participación en Sociedades Con Renta Presunta.

- Saldos puestos a disposición por las sociedades o recuperados por los socios en los formularios de la contraparte.

- Formularios 22 propios de otros períodos con información de remanentes de créditos.

- Rebaja del Impuesto de Primera Categoría con lo pagado en el formulario propio del año anterior.

Se sugiere verificar la información proporcionada por las empresas en las que participa. Si se detecta errores en las declaraciones presentadas por las sociedades en que participa, se recomienda que ellas presenten su Rectificatoria a través de Internet.

- Declaraciones Juradas

Debido a que la Información de sus ingresos, agentes retenedores y otros presentada, o la ausencia de ésta, no concuerda con la declarada. Ejemplos comunes:

- Si se trata de retención de honorarios o de impuestos, puede que el retenedor no haya enterado en arcas fiscales los montos correspondientes, para lo cual debe demostrar con la información solicitada que usted si presto los servicios correspondientes.

- Diferencia entre los honorarios declarados y los informados en la Declaración Jurada 1879.

- Diferencia entre las remuneraciones e impuestos declarados y los informados en la Declaración Jurada 1887.

- Rentas y créditos por dividendos distribuidos por S.A. y C.P.A. informadas.

- Rentas y créditos de retiros informados por las sociedades en que participa.

- Declaración de rentas por capitales mobiliarios, como por ejemplo ganancia por venta acciones, intereses bancarios, rescate de fondos mutuos, etc.

Se sugiere consultar la Información de sus ingresos, agentes retenedores y otros entregada para el Rut y, compararla con lo declarado. Para conocer si un Agente Retenedor o Informante, realizó la declaración, seleccionar la opción Consulta Estado Declaraciones Juradas, para lo cual se deberá ingresar el RUT respectivo. Si en la Consulta existe la declaración jurada, significa que la persona no fue informada o su Rut fue declarado erróneamente. En ambas situaciones se recomienda comunicarse con el causante de la inconsistencia para que rectifique o declare a través de Internet, el formulario respectivo, mediante la opción Ingreso o Rectificatoria de Declaración.

- Formularios 29

Por inconsistencias generadas entre la Declaración de Impuestos Anuales (Formulario 22) y Mensuales (Formulario 29). Entre las situaciones comunes que podemos nombrar, se tienen los siguientes ejemplos:

- Descuadre por actualización entre los PPM’s declarados en los Formularios 29 del periodo que se está controlando y lo deducido en el Formulario 22. Se debe tener en cuenta que la actualización de PPM’s por los factores entregados por el SII debe realizarse por el mes de pago de dichos valores.

- Errores de registro de líneas en los Formularios 29, lo que provoca errores de cuadratura y/o clasificación de giros, ejemplo de este último caso es catalogar a un contribuyente como taller artesanal cuando no lo es o viceversa.

- Inconsistencias anuales entre los créditos declarados en ambos tipos de formularios, como por ejemplo el remanente de crédito de empresas constructoras y/o de cotización adicional.

Se recomienda comprobar la correcta declaración de los Formularios 29 del periodo en cuestión en Consulta de Estado de Declaración de IVA (Con clave de acceso) y si se encuentran errores en alguna de dichas declaraciones, corregirlas en Ingreso de Declaración Rectificatoria de IVA.

Se recomienda Rectificar y/o Modificar a través de Internet todas aquellas observaciones factibles, ya sean producto de errores propios o cometidos por terceros. Si la información es corregida por sus Agentes Retenedores o Informantes puede suceder que se produzcan liberaciones electrónicas, debido a procesos que realiza el Servicio de Impuestos Internos periódicamente. Si usted corrige la información presentada en su Declaración a través del sitio Web del SII, no será necesario que deba esperar la Carta Notificación para realizar la rectificatoria, usted estará anticipándose al masivo proceso de atención en las Unidades del Servicio.

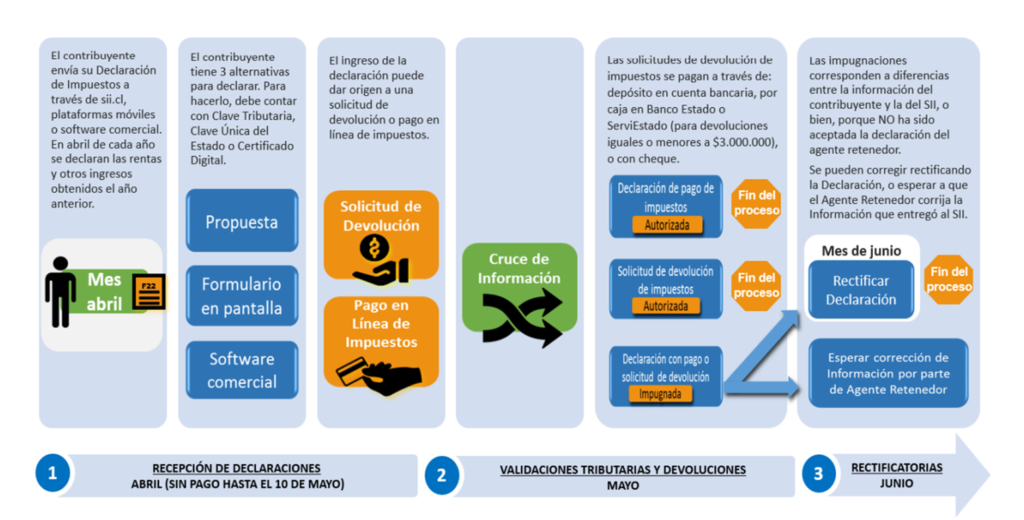

Esquema General de Declaración de Renta en Internet

Santiago, 22 de mayo de 2023.